El Fiscal Pollicita solicita inhibición de bienes a varios directivos de Vicentín y ex autoridades de Banco Nación.

La resolución firmada este miércoles por Gerardo D. Pollicita, Fiscal a cargo de la Fiscalía Nacional en lo Criminal y Correccional Federal Nº 11 le solicita al Juez la “inhibición general de bienes respecto de Javier GONZÁLEZ FRAGA, Lucas LLACH, Agustín PESCE, Miguel Ángel ARCE, Carlos Alberto CASTELLANI, Guillermo GOLDBERG, Jorge LAWSON, Javier OKSENIUK, Marcelo Javier POSE, Ercilia Antonia NOFAL, Juan José FRAGATI, Martín Enrique GONZÁLEZ, Susana OJEDA, Maricel MOSCHINI, José Luis TESTA, Luis María RESTELLI, Néstor Ariel BLED, Darío GIACCOSA, Roberto VICENTIN, Osvaldo L. BOSCHI, Martín S. COLOMBO, Herman R. VICENTIN, Alberto MACUA, Máximo PADOAN, Daniel BUYATTI y Sergio NARDELLI”

Además solicita la “inhibición general de bienes respecto de las personas jurídicas VICENTÍN SA y ALGODONERA AVELLANEDA SA y la prohibición de innovar sobre su composición accionaria”.

La resolución

Gerardo D. Pollicita, Fiscal a cargo de la Fiscalía Nacional en lo Criminal y Correccional Federal nº 11, me presento ante V.S. en los autos nº 268/2020, caratulados “Sandleris, Guido y otros s/ defraudación”, del registro de la Secretaría nº 20 del Juzgado Federal a vuestro digno cargo y respetuosamente manifiesto:

A) Objeto

Que se me corre vista a los fines de que me expida en relación a los planteos realizados por la Unidad de Información Financiera, a través de los cuales solicitó que se amplié el objeto procesal de la investigación y que se adopten medidas cautelares de índole patrimonial en relación a distintos ex funcionarios nacionales y empresarios de la firma VICENTÍN S.A.

Así como también, abordaré las presentaciones de la defensa de PADOAN, NARDELLI y MACUA mediante las que formuló manifestaciones en relación a las medidas precautorias requeridas respecto de sus defendidos, y solicitó que se readecúe el objeto procesal actual del sumario, abarcando un período temporal más amplio.

B) Antecedentes del caso

La presente causa se inició a raíz de la denuncia efectuada el 27 de enero de 2020 por Fernando MIGUEZ, Presidente de la Fundación por la Paz y el Cambio Climático, quien manifestó que tomó conocimiento de los hechos a partir del “Primer Informe sobre la situación de la firma Vicentín” de fecha 16 de enero de 2020 elaborado por el Lic. Claudio LOZANO.

Así, el pasado 14 de febrero, esta Fiscalía impulsó la acción penal en relación a la posible existencia de una maniobra por la cual se habría perjudicado al Estado Nacional a través del otorgamiento irregular de préstamos por parte del Banco de la Nación Argentina a favor de la firma VICENTÍN S.A. lo que le permitió a la empresa acumular una deuda con el banco de 18.500 millones de pesos, los cuales actualmente serían de cobro incierto puesto que la sociedad se encuentra en estado de cesación de pagos, dado que el pasado 10 de febrero solicitó la apertura de su concurso preventivo.

A su vez, este ministerio requirió que se investigue la posible ruta del dinero con el fin de determinar si se trató de una crisis autogenerada por los responsables de VICENTIN S.A. con el objeto de que una vez obtenida irregularmente la refinanciación por parte de los funcionarios, no pagaran la deuda al Banco de la Nación Argentina, y solicitó la producción de 13 medidas de prueba, así como también, la recolección de toda la documentación de interés vinculada a los hechos denunciados.

De esta forma, con fecha 18 de febrero de 2020, el Juzgado Federal n° 10 inició la pesquisa haciendo lugar parcialmente a las medidas propuestas por este Ministerio Público Fiscal, recibiéndose recién el 9 de junio de 2020, la documentación central para el avance de la pesquisa, esto es la información y piezas probatorias solicitadas al Banco Nación.

Así fue que, paralelamente a las peticiones de las partes mencionadas en el acápite I, el 11 de junio pasado V.S. dispuso delegar la investigación a esta Fiscalía, siendo que desde ese momento se ordenaron más de una veintena de medidas de prueba con el objeto de avanzar en el esclarecimiento de los graves hechos de corrupción denunciados y en la individualización de sus posibles responsables.

En tal dirección, se solicitó información y documentación al Banco de la Nación Argentina, a la Administración Federal de Ingresos Públicos, a la Unidad de Información Financiera, al Registro Público de Comercio de la provincia de Santa Fe, al Juzgado Provincial a cargo del Concurso, a la Oficina Anticorrupción, a la Procuraduría de Investigaciones Administrativas, al ex Interventor de la firma VICENTÍN designado por el Poder Ejecutivo Nacional, al Banco Central de la República y a la Cámara Nacional Electoral, así como también se le recibió declaración testimonial al director del BNA, Lic. Claudio LOZANO.

Así las cosas, habiendo aunado los elementos probatorios necesarios a los fines de poder analizar adecuadamente las peticiones de las partes ―querella y defensa―, y teniendo en cuenta la complejidad de los hechos investigados, corresponde realizar una breve reseña de la maniobra investigada a los fines de alcanzar una mayor claridad expositiva.

C) Breve reseña de la maniobra investigada

Los elementos probatorios recabados hasta el momento permiten sostener que funcionarios del BNA, algunas veces por acción y otras por omisión, incumplieron deliberadamente los deberes a su cargo y perjudicaron los intereses confiados en la administración de los fondos de la entidad bancaria, para lo cual otorgaron irregularmente millonarios créditos en moneda extranjera a las firmas VICENTÍN SA y ALGODONERA AVELLANEDA SA, apartándose de la normativa interna que lo regula, y luego omitieron ejecutar en tiempo y forma las garantías que preveían los contratos tendientes a recuperar el dinero que se adeudaba.

A su vez, las constancias recolectadas hasta el momento posibilitan afirmar que, del otro lado, los empresarios de la firma VICENTÍN en connivencia con los funcionarios, solicitaron los empréstitos irregulares, requirieron la liberación de los fondos afectados en garantía, mientras en simultáneo postergaban el pago de sus obligaciones, con el objetivo de que finalmente, cuando las autoridades del banco quisieran cobrarse la deuda, no quedaran fondos de donde el BNA pudiera hacerlo.

Según se pudo determinar a través de la documentación remitida por el BNA, la firma VICENTÍN SA es un cliente histórico del Banco de la Nación Argentina, que en función de su actividad principalmente de agroindustrial exportadora, tuvo asignado a lo largo de los años por disposición del Directorio de dicha entidad bancaria, una línea de crédito para la celebración de operaciones de comercio exterior que para el período 14/06/2018 al 30/04/2019 permitía prestarle hasta USD 300.000.000, pero con una exposición máxima en pesos de $8.333.000.000.

Sin embargo, como se verá en lo sucesivo, a partir del vencimiento de esta disposición el 30 de abril de 2019, las autoridades del BNA ―gerenciales y el directorio― beneficiaron a las firmas VICENTÍN y ALGODONERA AVELLANEDA al continuar asistiéndolas crediticiamente cuando no se encontraban autorizados para hacerlo.

Para ello, primero otorgaron dos prórrogas a la calificación vigente cuando las empresas ya habían superado el límite máximo establecido en la última resolución de directorio; luego otorgaron nuevos préstamos a la firma VICENTÍN sin contar con calificación vigente, teniendo la firma deuda vencida con el banco y encontrándose excedido el cliente en los límites que fija el BCRA; y todo ello, mientras en simultáneo le permitieron a los titulares de VICENTÍN retirar los fondos que estaban depositados en garantía en el banco.

Así, una vez vencida la calificación crediticia, las autoridades del BNA a través de un procedimiento excepcional los días 30/04/19 y 25/06/19 concedieron dos prórrogas primero por 60 días y luego por 30 días más a las firmas VICENTÍN y ALGODONERA AVELLANEDA, que permitió continuar asistiéndolas crediticiamente hasta el 31/07/19, pese a que para ese entonces se encontraban ampliamente excedidas en la exposición máxima establecida por el Directorio en más de 4500 millones de pesos.

De esta forma, durante la primera prórroga ―desde el 30/04/19 al 30/06/19―, los funcionarios del banco le otorgaron a las firmas mencionadas un total de 22 préstamos por la suma de USD 90.500.000 mientras que durante el transcurso de la segunda prórroga ―que transcurrió desde el 30/06/19 al 31/07/19― le garantizaron el acceso a 11 créditos por un total de USD 44.500.000, totalizando a través de este canal excepcional USD 135.000.000.

Al finalizar esta segunda prórroga, la firma VICENTÍN no solo se encontraba excedida en los límites fijados por el Directorio, sino también había traspasado el coto estipulado por el Banco Central de la República Argentina a través de la normativa “Grandes Exposiciones al Riesgo de Crédito” (en adelante GERC), por el cual restringe la cantidad de dinero que un banco le puede prestar a una única contraparte con el objetivo de limitar la pérdida máxima que las entidades financieras podrían experimentar en caso de un incumplimiento inesperado, estableciendo como capacidad máxima prestable hasta un 15% de su capital.

A su vez, en simultáneo ―el 8 de agosto de 2019―, la firma VICENTÍN registraba el primer vencimiento impago de sus deudas con el BNA, circunstancia que se extendió a lo largo de los siguientes meses en los que la firma registró más de 70 créditos impagos, con una deuda que al día de la fecha supera los 300 millones de dólares.

Sin reparar en estas circunstancias ―deuda vencida por más de 80 días y exceso en la normativa GERC―, entre los días 8 y 26 de noviembre los funcionarios del BNA ―gerentes, directores y presidente― decidieron otorgarle 28 nuevos préstamos a VICENTIN por un total de USD 105.500.000 pese a que para ese entonces el propio BCRA había intimado al banco en reiteradas oportunidades a encuadrarse en la normativa vigente.

Así, mientras aumentaba la deuda impaga de VICENTÍN con el BNA, en las cuentas que la firma tenía en garantía en el propio banco ingresaron casi 800 millones de dólares y más de 2000 millones de pesos ―USD 795.651.946 y $2.219.740.272―, los cuales estaban reservados para asegurar el cobro ante el incumplimiento de las obligaciones por parte de la empresa.

Sin embargo, pese a que el BNA tenía en las cuentas especialmente estipuladas como garantía de los créditos suficiente dinero para cobrarse varias veces los casi USD 300.000.000 que VICENTÍN le debía, los funcionarios del banco permitieron que los empresarios retiraran ese dinero, con lo cual, para el momento en que se quiso cobrar de dichos fondos por disposición de la nueva gestión del Directorio, las cuentas se encontraban prácticamente vacías.

Finalmente, como es de público conocimiento la firma VICENTÍN el pasado 10 de febrero se presentó en concurso de acreedores ante el Juzgado de Primera Instancia de Distrito Civil y Comercial de la Segunda Nominación de la ciudad de Reconquista, Provincia de Santa Fe, donde el BNA presentó una deuda de USD 304.328.665,75 que actualmente es de cobro incierto, y es por ello que se han dispuesto en este sumario distintas medidas de prueba a efectos de determinar si una vez obtenida la refinanciación por parte de los funcionarios, se produjo una crisis autogenerada para no pagar la deuda ilegalmente concedida por el Banco de la Nación Argentina.

Así, con la provisoriedad propia de esta etapa incipiente del proceso, quienes se habrían encargado de instrumentar la maniobra defraudatoria fueron, por un lado, el ex Presidente de la entidad ―Javier GONZÁLEZ FRAGA―, los ex Directores ―Lucas LLACH, Agustín PESCE, Miguel Ángel ARCE, Carlos Alberto CASTELLANI, Guillermo GOLDBERG, Jorge LAWSON, Javier OKSENIUK, Marcelo Javier POSE y Ercilia Antonia NOFAL―, el Gerente General ―Juan José FRAGATI―, la Subgerente General de Riesgo Crediticio ―Susana OJEDA―, el Subgerente General de Banca Corporativa ―Martín Enrique GONZÁLEZ―, la Subgerente Departamental de Soporte Crediticio ―Maricel MOSCHINI―, los Gerentes de la Zonal Reconquista ―José Luis TESTA y Luis María RESTELLI―, los Gerentes de la Sucursal Reconquista ―Darío GIACCOSA y Néstor Ariel BLED―, y por el otro, los empresarios, presidente y vicepresidente de VICENTÍN —Daniel BUYATTI y Alberto MACUA—, y los directivos y/o apoderados de la empresa —Roberto VICENTIN, Osvaldo L. BOSCHI, Martín S. COLOMBO, Herman R. VICENTIN, Máximo PADOAN, y Sergio NARDELLI— a través de las firmas VICENTÍN S.A. y ALGODONERA AVELLANEDA S.A.

D) Los hechos investigados

Habiendo realizado una breve reseña de la maniobra ilícita investigada, en lo sucesivo, este Ministerio Público desarrollará en base a las pruebas recolectadas hasta el momento, una descripción de los hechos que conforman el objeto procesal del presente sumario, a los fines de fijar con claridad los contornos fácticos de la pesquisa.

Para ello, a continuación abordaremos los sucesos investigados en los distintos acápites en el siguiente orden:

1) la línea de crédito de la firma VICENTÍN en el BNA hasta el mes de abril de 2019;

2) las prórrogas a la categorización de la firma VICENTÍN en el período mayo a julio de 2019;

3) el intento fallido de nueva categorización del Grupo Vicentín y las negociaciones para el encuadramiento durante los meses de agosto, septiembre y octubre de 2019;

4) el seguimiento y control del BCRA ante la falta de encuadramiento a partir de septiembre de 2019;

5) la puesta en conocimiento de los directivos del BNA;

6) el otorgamiento irregular de créditos a la firma VICENTÍN en el mes de noviembre de 2019;

7) la aprobación del Directorio del BNA de los créditos a la firma VICENTÍN;

8) la falta de ejecución de las garantías y la liberación de los fondos;

y 9) las acciones extemporáneas orientadas a recuperar el dinero.

1) La línea de crédito de la firma Vicentín en el BNA hasta el mes de abril de 2019

A los fines de contextualizar la relación entre el Grupo Vicentín y el BNA, según se pudo determinar a través de la documentación remitida por el banco, la firma VICENTÍN SA es un cliente histórico del Banco de la Nación Argentina, que en función de su actividad principalmente de agroindustrial exportadora, posee una línea de crédito para la celebración de operaciones de comercio exterior ―entre ellas, la prefinanciación de exportaciones―.

En función de la magnitud crediticia asignada, la financiación a la firma VICENTÍN era revisada una vez al año por parte del Honorable Directorio, quien analizaba el monto máximo de préstamo para las operaciones de comercio exterior, el plazo de devolución, la tasa de interés y las garantías que aseguraban el correcto cumplimiento de las obligaciones asumidas, así como también la clasificación de riesgo y la categorización del cliente.

La línea de crédito de prefinanciación de exportaciones con la que contaba fue aprobada por el Directorio del BNA durante los últimos años a través de las resoluciones nº 1846 ―período 11/08/2016 al 30/04/2017―, nº 1579 ―período 06/07/2017 al 30/04/2018―, y nº 1585 ―período 14/06/2018 al 30/04/2019―.

En esta última resolución dictada el 14 de junio de 2018, el Directorio categorizó a la firma VICENTÍN en el rótulo A2 ―con riesgo bajo― y autorizó un máximo prestable de USD 300.000.000, fijando una exposición máxima de $8.333.000.000 como margen de evolución al vencimiento de fecha 30/04/2019.

A su vez, la cúpula de la entidad bancaria resolvió garantizar los créditos otorgados a través de tres tramos de garantías clasificadas como A “sola firma”, B “sola firma + cesión de créditos + hipoteca” y C “sola firma + cesión de créditos”, afectando como garantía al cobro dos cuentas bancarias en las que VICENTÍN recaudaba fondos de su actividad comercial: 1) una cuenta por cesión de derechos de cobro de facturación de mercado interno de empresas y 2) una cuenta por cesión de cobranzas del exterior.

2) Las prórrogas a la categorización de la firma VICENTÍN en el período mayo a julio de 2019.

Así entonces, al vencimiento de la categorización en el mes de abril de 2019, la firma VICENTÍN se encontraba en un exceso respecto del “Límite de exposición crediticia máxima fijada por el Directorio”, en tanto la deuda pesificada ascendía a $13.360.899.018, la cual aunque se encontraba dentro del margen de USD 300.000.000, las modificaciones del tipo cambio, hicieron que superara ampliamente el límite máximo de exposición en pesos de $8.333.000.000 que había fijado el Directorio al momento de disponer su categorización.

Pese a esta situación, el día 24 de abril de 2019 desde la Sucursal Reconquista, donde se encuentran radicadas las cuentas de VICENTÍN, Rodrigo DELETTERES y Fabrizio VALDESOLO solicitaron la aprobación de una prórroga de 90 días de la categorización de la firma, la cual tras el visto bueno de la Gerencia Zonal de Reconquista a cargo de Luís María RESTELLI, fue elevada a la Subgerente Departamental Maricel MOSCHINI del área de Soporte Crediticio de la Subgerencia General de Banca Corporativa que tras acotar la prórroga a 60 días, dio intervención a la Subgerencia General de Riesgo, cuya titular Susana OJEDA, no emitió opinión por ser una cuestión ajena al tratamiento del Directorio.

De esta manera, el 30 de abril de ese año con la aprobación de Soporte Crediticio ―Moschini―, el Subgerente de Banca Corporativa, Martín GONZÁLEZ, otorgó la prórroga solicitada con vencimiento el 30/06/2019, lo cual fue luego aprobado por el Comité de Crédito mediante Acta n° 66/2019 de fecha 08/05/2019 (v. fs. 9vta. y 32vta./35vta Auditoría).

Respecto a este punto, la Auditoría Interna realizada dejó asentado que: “[a]l 30/04/2019 el cliente registraba una deuda por todo concepto (…) de $13.360.899.018, superando en $5.027.899.018 la exposición máxima establecida en la RHD de origen [1585/18], sin que esta situación (en base a la documentación aportada) haya sido analizada previo a la autorización de la prórroga del límite crediticio, ni puesta en conocimiento al momento de elevar la “planilla de práctica” (v. fs. 9 Auditoría).

Nuevamente, pocos días antes que operara el vencimiento de la categorización, el 24 de junio de 2019, el gerente de la sucursal Reconquista, Darío M. GIACOSSA junto a Alexis TORTUL, solicitaron una nueva prórroga para la firma VICENTÍN, la cual tuvo el apoyo del Gerente Zonal, José Luís TESTA y del Gerente Comercial Zonal, Luís María RESTELLI, elevándola a Maricel MOSCHINI del área de Soporte Crediticio de la Subgerencia General de Banca Corporativa quien tras convalidar lo peticionado le dio intervención al Subgerente, Martín GONZÁLEZ, quien de esta forma otorgó una nueva prórroga a la calificación del cliente con vencimiento el 31/07/2019, la cual fue refrendada por el Comité de Crédito Casa Central presidido por el Gerente General, Juan FRAGATI, mediante Acta n° 74/2019 de fecha 17/07/2019 (v. fs. 37vta./39 y 406/11 Auditoría).

Al respecto, la Auditoría Interna expuso que: “[a]l 30/06/2019 el cliente registraba una deuda por todo concepto (…) de $12.931.280.264, superando en $4.598.280.264 la exposición máxima establecida en la RHD de origen [1585/18], sin que esta situación (en base a la documentación aportada) haya sido analizada previo a la autorización de la 2da. prórroga del límite crediticio, ni puesta en conocimiento al momento de elevar la “planilla de práctica (formulario interno utilizado por la Subgerencia General de Banca Corporativa)” (v. fs. 9vta. Auditoría).

De esta manera, se continuó asistiendo crediticiamente a las firmas VICENTÍN y ALGODONERA AVELLANEDA durante el período que va desde el 1° de mayo hasta el 31 de julio de 2019, a través de un mecanismo excepcional de prórrogas que derivó en financiamiento por USD 135.000.000 por medio de 33 créditos, sin que se analizara previamente a su otorgamiento que las empresas se encontraban por fuera de los límites de exposición máxima fijados por el Directorio en la última calificación vigente.

3) El intento fallido de categorización del Grupo Vicentín y las negociaciones para su encuadramiento durante los meses de agosto, septiembre y octubre de 2019

Durante el transcurso de la última prórroga, la Gerencia Zonal Reconquista elevó a la Subgerencia General de Banca Corporativo el 5 de julio una propuesta de nuevos límites crediticios iniciando el procedimiento para una nueva categorización del Directorio, que como se verá finalmente nunca se cumplimentó.

Así, el 2 de agosto de 2019, la Subgerencia General de Banca Corporativa, a cargo de Martín GONZÁLEZ, le envió al Área de Riesgo de Casa Central una propuesta de categorización de las firmas VICENTÍN y ALGODONERA AVELLANEDA con vencimiento al 30/04/2020 por la suma de $13.785.058.000, de los cuales USD 300.000.000 serían asignados a la financiación de exportaciones (v. antecedentes de la resolución 96/230120/RPC obrante a fs. 847/9 Auditoría).

Sin embargo, con fecha 9 de agosto de 2019, la Subgerencia de Riesgo Crediticio advirtió que “(…) el endeudamiento del grupo de contrapartes conectadas [Grupo Vicentin] excede el límite del 15% establecido en “Grandes Exposiciones al Riesgo Crediticio (t.o. BCRA) que asciende a $12.420.803,00.

En consecuencia se retornan los antecedentes a efectos que esa instancia [Gerencia Zonal Reconquista] reconsidere la propuesta remitida de manera tal de dar cumplimiento a lo instruido por el Ente Rector” (v. fs. 48vta. Auditoría – el resaltado me pertenece).

A partir de ello, y teniendo en cuenta que en esta situación no era posible volver a asistencia crediticia al GRUPO VICENTÍN, durante los meses de septiembre y octubre de 2019, la Subgerencia General de Banca Corporativa solicitó a las empresas la contratación de un seguro de crédito a la exportación a emitir por la empresa COFACE, a los fines de subsanar la situación planteada mediante una garantía preferida “A” ―lo que le permitiría al BNA extender el límite hasta el 25% de su RPC―.

Para ello, los funcionarios del banco durante los meses de agosto a noviembre mantuvieron distintas reuniones con los responsables de la compañía y la aseguradora, pero que, como se verá en el punto D.9, jamás fue instrumentado, por lo que VICENTÍN desde agosto de 2019 y hasta su cesación de pagos nunca estuvo encuadrada dentro de la normativa GERC del BCRA (v. antecedentes de la resolución 96/230120/RPC obrante a fs. 847/9 Auditoría).

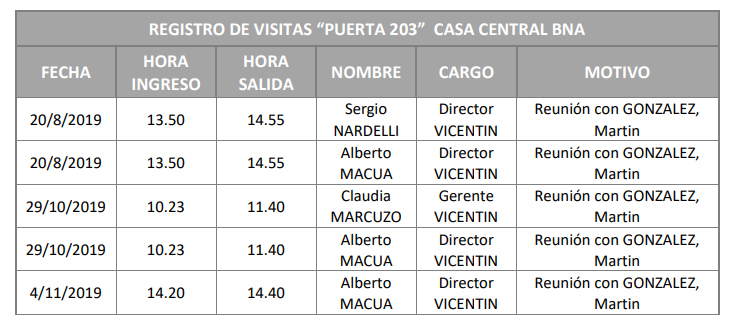

En efecto, según se desprende de los registros de visitas de Casa Central del Banco Nación, se desprende que —al menos— los días 20 de agosto, 29 de octubre y 4 de noviembre pasados, directivos de la firma VICENTIN SAIC se reunieron con funcionarios de la referida entidad financiera —Ojeda, González y Testa—, según el siguiente detalle:

Ello, sin perjuicio que según fuera informado por GONZÁLEZ al momento de contestar el Memorando n° 17 hizo saber al BCRA que con fecha 29 de noviembre los empresarios de VICENTÍN se reunieron con GONZÁLEZ FRAGA, FRAGATI, OJEDA, el propio GONZÁLEZ y otros directores que no identificó (v. fs. 124 Auditoría).

Paralelamente, además de la falta de adecuación a la normativa GERC, la Subgerencia General de Auditoría General también observó que la compañía VICENTÍN a partir del mes de agosto de 2019 registró vencimientos de deuda impagos, sin que el banco ejecutara las garantías que tenía sobre dos cuentas bancarias de la empresa a efectos de cancelar la denuncia vencida en tiempo y forma (v. punto 9 del Informe de Auditoría obrante a fs. 828).

En tal sentido, los auditores sostuvieron que “(…) al 31/10/2019 el cliente registraba 27 operaciones vencidas, la más antigua de ellas con 84 días de atraso, manteniendo situación de deudores Normal (correspondía 2A “en seguimiento”). Dicha situación fue expuesta en el informe del Auditor Externo al 30/09/2019, oportunidad en que el cliente registraba 18 operaciones vencidas y 53 días de atraso” (v. fs. 828 Auditoría).

Lo expuesto hasta aquí evidencia que a partir del mes de agosto de 2019, se registraba un exceso de endeudamiento por fuera de los límites máximos de exposición al riesgo, y que, en simultáneo, comenzaban a verificarse los primeros incumplimientos a la atención de las obligaciones asumidas, lo que lejos de activar los procedimientos reglados para la gestión de cobranzas y el encuadre en la normativa GERC, derivaría en el otorgamiento de nuevos préstamos en favor del grupo económico.

4) El seguimiento y control del BCRA ante la falta de encuadramiento a partir de septiembre de 2019

Como se expuso, VICENTÍN quedó desencuadrada de la normativa GERC del BCRA en el mes de agosto de 2019, cuando producto de la devaluación del peso y la disminución del capital del BNA, se modificaron las relaciones técnicas y el endeudamiento que la firma mantenía con la entidad bancaria superó ampliamente el 15% de su RPC.

A partir de ese momento existió una tarea de seguimiento y control por parte del BCRA, en su carácter de ente regulador de los bancos del país, respecto del incumplimiento por parte de las autoridades del BNA de las relaciones técnicas que deben existir entre el banco y lo que se asiste crediticiamente a un cliente, en otras palabras, los límites a la cantidad de dinero que el banco le puede prestar a una única contraparte.

Es que, precisamente, la norma tiene por finalidad limitar la pérdida máxima que el banco podría experimentar en caso de un incumplimiento inesperado por parte de un cliente, y por eso no puede prestarle más del 15% de su Capital Nivel 1 a una única contraparte, la única excepción a ello es que se incorporen garantías definidas como preferidas A o B que permiten extender el riesgo hasta el 25% del capital del banco (v. fs. 50 Auditoría).

Como se verá, en la práctica el trabajo de control y seguimiento por parte de las autoridades del BCRA se efectuó a través de Memorandos que le envió a los funcionarios del BNA a partir del mes de septiembre de 2019 ―al tomar conocimiento del incumplimiento de las relaciones técnicas ocurrido en agosto― y que se extendieron hasta el mes de diciembre de 2019, en los que les consulta por los incumplimientos de la normativa GERC, le recomienda acciones a seguir, los intima a cumplir con la norma y a dar las explicaciones del caso.

Así, en septiembre de 2019, el BCRA le requirió al BNA a través del Memorando n° 7 mayores precisiones respecto a los posibles incumplimientos a la normativa GERC, oportunidad en la que las autoridades del BNA informaron que se verificaba el incumplimiento de la firma VICENTÍN, que se encontraba excedida para ese entonces en $4.424.587.473,21 y que la empresa para ese entonces ya registraba 13 operaciones impagas por $3.037.052.013,50 (v. documentación aportada el 30/06/20 por el BNA).

Tanto el exceso de endeudamiento de la firma VICENTÍN como el aumento de la deuda impaga no solamente fue detectado y advertido por el BCRA en el mes de septiembre de 2019 sino que también fue replicado, como se verá a continuación, durante los meses de noviembre y diciembre, sin que tal circunstancia impidiera que durante el mes de noviembre se volviera a financiar a la compañía, decisión que corrió bajo la órbita gerencial y directiva del banco.

5) La puesta en conocimiento de los directivos del BNA

La situación financiera del Grupo Vicentín que se evidenciaba al mes de noviembre de 2019 no era ajena al conocimiento de los directivos que integraban la cúpula del Banco de la Nación Argentina, incluso las propias autoridades ―presidente, directores, gerente general y subgerentes― habrían participado de las tratativas y negociaciones con los empresarios a los fines de encuadrar a la compañía en los parámetros de la normativa GERC (v. rta. memorando 20 del BCRA y descargo de M. González en el sumario administrativo).

En primer lugar, cabe señalar que el Memorando n° 7 del BCRA fue puesto en conocimiento y tratado el día 16 de octubre de 2019 ante el Comité de Auditoría, en el que participaron los directores Carlos Alberto CASTELLANI, Miguel Ángel ARCE y Marcelo POSE, el Síndico Alejandro Fabián DÍAZ, el Auditor Carlos SCADUTO, y la Subgerente de Riesgo Crediticio y Política de Crédito, Susana OJEDA.

Según surge del acápite C del acta n° 783 del Comité de Auditoría, tras la presentación a conocimiento de la tarea de auditoría motivada en el memorando del BCRA, la Sugerente Susana OJEDA tomó la palabra e informó al Comité que “(…) ya se están desarrollando controles para evitar que se repitan los apartamientos identificados y revisando los circuitos vigentes con el fin de mitigar los riesgos a los que se expone la entidad”, de lo cual el Comité de auditoría tomó conocimiento y requirió que “(…) se adopten las medidas correctivas necesarias para dar solución a los apartamientos mencionados, evitando su repetición en futuras presentaciones” (v. fs. 1291/5 de los antecedentes del acta n° 15264 de HD de fecha 7 de octubre de 2019).

Sobre el punto, vale decir que, dos semanas después, en la reunión de fecha 30 de octubre de 2019, con la presencia de la directora Ercilia NOFAL, se aprobó el acta n° 783 y se dispuso la elevación a conocimiento del Directorio en pleno, de lo cual se dejó constancia en el acápite A del acta n° 784 del Comité de Auditoría (v. fs. 1999/2006 de los antecedentes del acta n° 15265 del HD de fecha 21 de noviembre de 2019).

Por otra parte, según surge del memorándum interno elaborado el 4 de noviembre de 2019 por los Subgerentes GONZÁLEZ y OJEDA y que el Gerente General FRAGATI pasó al Presidente del BNA, Javier GONZÁLEZ FRAGA, los funcionarios de línea informaron acerca del avance de las negociaciones que mantenían con los empresarios a los fines de cumplir con la normativa del Ente Regulador así como también de la existencia de deuda vencida e impaga por parte de uno de los principales clientes de la institución.

En esa oportunidad, los funcionarios de línea le hicieron saber al presidente de la entidad la situación en cuanto a las deudas vencidas de la firma VICENTÍN con el BNA y explicaron que aquella “mantiene un endeudamiento por MU$S 300.000.- en concepto de Prefinanciación de Exportaciones, registrando obligaciones vencidas por MU$S 137.000.- (primer vencimiento impago 08/08/2019)”, Además, en relación a la normativa del Banco Central de la República Argentina “Grandes Exposiciones al Riesgo de Crédito”, expusieron que la misma establece límites a la capacidad crediticia “…con el objetivo de limitar la pérdida máxima que las entidades financieras podrían experimentar en caso de un incumplimiento inesperado por parte de una Contraparte o un Grupo de Contrapartes Conectadas. Estableciendo como capacidad máxima prestable hasta un 15% de su Capital Nivel 1. Del mismo modo, el BCRA permite extender la exposición al riesgo al 25% del Capital Nivel 1, en caso de que se incorporen garantías definidas como preferidas A o B. Cabe informar que a Agosto de 2019 el Capital Nivel 1 del Banco Nación se determinó en M$ 89.383.290” (v. fs. 50 Auditoría).

Sobre el punto, los gerentes dejaron asentados el exceso del Grupo Vicentín respecto a la normativa GERC del BCRA al referir que “[a]ctualmente el Grupo Vicentín, registra deuda por un total de M$ 18.458.540.-, superando el 15% del Capital Nivel 1 en M$ 4.627.597”.

Por último, los tres gerentes del BNA pusieron en conocimiento el estado de las tratativas con los responsables de la firma y del entendimiento al que habían arribado, sobre lo que expusieron que “[e]n reunión mantenida en el día de la fecha y en ocasiones anteriores con representantes de la Empresa, a efectos de encuadrar la deuda en normativa vigente, se consensuaron las siguientes posibilidades: [Punto a] Garantía adicional: «Caución de Póliza de Seguro de Crédito a la Exportación» por parte de la aseguradora COMPAGNE FRANÇAISE D’ASSURANCE POUR LE COMMERCE EXTERIEUR (COFACE) Sucursal Argentina, con reaseguro en COFACE Francia, MU$S 100.000.- (Documentación parcialmente aportada, en análisis para que dicha garantía pueda ser considerada Garantía Preferida “A” y extender el límite a aplicar al 25% del Capital Nivel 1). [Punto b] Compromiso de cancelar MU$S 5.000.- por mes durante un año para registrar deuda máxima de MU$S 240.000. [Punto c] Cancelación y retoma de las operaciones vencidas hasta su regularización. [Punto d] MU$S 10.000.- de la deuda vigente pasar a PESOS mediante “Reg. N° 43A-Créditos a Empresas para Capital de Trabajo e Inversiones”. [Punto e] Modificar su financiamiento con fondeo externo (entre 30 y 40 millones de dólares). Estas operaciones requerirán la posterior aprobación por parte del Honorable Directorio” (v. fs. 50vta. Auditoría).

Así entonces, el día 7 de noviembre de 2019 ―esto es, un día antes de que se iniciara la primera operación de cancelación y retoma por más de 30 millones de dólares―, con la presencia del presidente Javier GONZÁLEZ FRAGA, y de los directores Lucas LLACH, Agustín PESCE, Miguel Ángel ARCE, Carlos CASTELLANI, Guillermo GOLDBERG, Jorge LAWSON, Javier OKSENIUK y Marcelo POSE ―Ercilia Nofal estuvo ausente―, así como también con la participación del Síndico Alejandro DÍAZ, y del Gerente General FRAGATI, se ratificó lo actuado hasta allí a través de la Resolución n° 1908 (v. fs. 1641 y 1666).

Sin embargo, tal como se expondrá en los siguientes acápites, ninguno de los puntos del preacuerdo que implicaban desembolsos de dinero por parte de la firma VICENTÍN a los fines de readecuarse a la normativa del BCRA fueron finalmente cumplidos ―puntos a y b―, y por el contrario, al menos dos de los tres puntos que importaban que el BNA siga financiando a la empresa ―puntos c y e― que ya se encontraba excedida en la normativa de riesgo crediticio del BCRA y que contaba con deuda vencida desde el 8 de agosto de 2019, fueron implementados en forma inmediata por los funcionarios de línea del banco y luego aprobados por la instancia del Directorio.

6) El otorgamiento irregular de créditos a la firma Vicentín en el mes de noviembre de 2019

En este contexto, al día siguiente del memorándum elevado al Presidente del BNA, el 5 de noviembre de 2019, el Subgerente General de Banca Corporativa, Martín GONZÁLEZ junto al Subgerente Departamental a cargo de Comercio Exterior, Rodrigo L. GARCÍA, en sintonía con lo dispuesto en el punto e del preacuerdo, le solicitaron a la Subgerencia General de Finanzas habilitar una partida de USD 30.000.000 de fondeo externo para operaciones de prefinanciación de exportaciones ―sin indicar el cliente que sería destinatario de los fondos― y para ello, afirmaron que “[l]a partida será utilizada para fondear una o varias operaciones que soliciten clientes con calificación vigente y cuyo destino será la prefinanciación de sus exportaciones a sus clientes del exterior”, aunque como se expuso, VICENTÍN para ese entonces hacía ya más de tres meses que no contaba con calificación vigente (v. fs. 76 Auditoría – el resaltado me pertenece).

Así entonces, ese mismo día con una nota escrita de puño y letra por el Subgerente General de Finanzas, Héctor RANDAZZO, se dio conformidad para habilitar una partida de U$S30.000.000 con fondos del exterior, los cuales como se verá fueron utilizados por los funcionarios del BNA para cumplimentar el punto e y parte del punto c del preacuerdo con VICENTÍN, esto es el otorgamiento de nuevos créditos con fondos del exterior para refinanciar ―mediante el sistema de cancelación de un crédito vencido y retoma de un nuevo empréstito― la deuda vencida y exigible (v. fs. 76 Auditoría).

En efecto, tres días después, el viernes 8 de noviembre de 2019 a las 12:48 PM, el Gerente de la Sucursal Reconquista, Darío GIACOSSA, junto con el oficial de negocios de dicha sucursal, Alexis TORTUL, en virtud de la solicitud de Herman VICENTÍN y Martín COLOMBO, elevaron “con opinión favorable” a la Gerencia Zonal una solicitud para acordar la cancelación y retoma de 8 operaciones de refinanciación de exportaciones de la firma VICENTÍN por un monto de U$S30.100.000 (Archivo “Prefi 2019” aportado por BNA).

Para justificar este actuar, los referidos funcionarios sostuvieron que “[l]a última operación acordada de Comex es la N°743 de fecha 26/07/2019. Con fecha 03/07/2019 fue elevada a Casa Central por parte de la Gerencia Zonal de Reconquista la correspondiente Carta 7 para nueva calificación de la firma. Desde dicha fecha se encuentra en análisis por vuestra instancia” (v. fs. 55 Auditoría).

Sin embargo, como se ha expuesto el exceso de la firma VICENTÍN para ese entonces era conocido por todas las instancias del BNA en tanto, desde el 9 de agosto del 2019, el Área de Riesgo Crediticio había rechazado la propuesta de categorización de VICENTÍN por encontrarse excedido en el límite de 15% establecido en la normativa GERC del BCRA recomendando a la Gerencia Zonal Reconquista reconsiderar la propuesta y elevar una nueva que cumpliera con las disposiciones del Ente Rector y, tan solo cuatro días antes el 4 de noviembre, los funcionarios GONZÁLEZ, OJEDA y FRAGATI, habían informado al Presidente del Banco que la empresa se encontraba por fuera de dicha normativa (v. fs. 54vta. Auditoría).

Pese a esa circunstancia, en menos de 20 minutos, el Gerente Zonal de Reconquista, José Luis TESTA, el 8 de noviembre a las 13:04 PM, elevó a la Subgerencia General de Banca Corporativa “en forma favorable [la] solicitud de autorización y a la espera […] respecto del fondeo a tomar”, y en una hora y media a las 14:33 PM los Subgerentes MOSCHINI y GONZÁLEZ sostuvieron que “como caso de verdadera excepción […] se convalida CANCELACIÓN Y RETOMA de operaciones de refinanciación de exportaciones por un monto de USD 30.100.000” con el fondeo externo que días antes había solicitado el último de los nombrados (v. fs. 54/vta. Auditoría).

Esta metodología continuó instrumentándose en sintonía con lo dispuesto en el punto c del preacuerdo entre los funcionarios del BNA y VICENTÍN los días 11, 12, 13, 14, 15, 19, 20, 21, 22 y 26 de noviembre, siempre bajo el alegado “caso de verdadera excepción” y con un trámite express que demoraba poco más de una hora, se otorgaron ahora con “fondeo local” ―es decir con dinero del banco en el país― nuevos préstamos a favor de la firma VICENTÍN por la suma de USD 75.400.000. Veamos en particular el trámite de cada uno de estos préstamos.

Al día hábil siguiente, el lunes 11 de noviembre, nuevamente los mismos funcionarios ―Giacossa, Tortul, Testa, Moschini y González― a solicitud de los empresarios Herman VICENTÍN y Máximo Javier PADOÁN, instrumentaron en menos de una hora ―entre las 12:05 y las 12:52― la cancelación y retoma por parte de VICENTÍN de un préstamo por la suma de USD 1.000.000 (v. fs. 56/7 Auditoría y Archivo “Prefi 2019” aportado por BNA).

Un día después, el 12 de noviembre, los funcionarios del BNA ―Giacossa, Tortul, Testa, Restelli, Moschini y González― otorgaron a través de un trámite que duró poco más de una hora ―entre las 11:32 y las 12:44― dos préstamos por un total de USD 8.500.000 a favor de la firma VICENTÍN, los que fueron solicitados por Martín COLOMBO y Herman VICENTÍN (v. fs. 58/9 Auditoría).

Así, los días 13, 14 y 15 de noviembre, los funcionarios del BNA ―Bled, Tortul, Testa, Moschini y González― en menos de veinte minutos los dos primeros ―entre las 10:44 y las 11:02 el primero y entre las 12:06 y las 12:25 el segundo― y en poco menos de una hora el tercer día ―entre las 11:47 y las 12:45― autorizaron seis créditos —dos cada día— a favor de la firma VICENTÍN por un total de USD 8.000.000, USD 7.000.000 y USD 7.000.000 en cada uno de los referidos días, los cuales fueron solicitados por

Martín COLOMBO y Osvaldo BOSCHI —los días 13 y 14— y por Herman VICENTÍN y Osvaldo BOSCHI —el día 15/11— (v. fs. 60/3 Auditoría).

Al día hábil siguiente, puesto que el 18 de noviembre fue feriado nacional, esto es el 19 de noviembre, los funcionarios del BNA ―Bled, Tortul, Restelli, Moschini y González― siguiendo con el mecanismo descripto y a pedido de los empresarios Herman VICENTÍN y Martín COLOMBO, instrumentaron el otorgamiento de dos nuevos empréstitos a favor de la empresa VICENTÍN por un total de USD 7.400.000 (v. fs. 66/7 Auditoría).

Los días siguientes 20, 21 y 22 de noviembre, los funcionarios del BNA ―Giacossa, Tortul, Restelli, Moschini y González― con un trámite que en ninguno de los tres casos demoró más de una hora ―entre las 11:46 y las 12:12, entre las 11:24 y 12:13, y entre las 11:38 y 12:16― le otorgaron a la firma VICENTÍN un total de ocho créditos por un monto de USD 8.000.000 —solicitados por Martín COLOMBO y Herman VICENTÍN—, USD 15.000.000 —a pedido de Martín COLOMBO, Herman VICENTÍN y Osvaldo BOSCHI— y USD 7.500.000 — Martín COLOMBO y Herman VICENTÍN— (v. fs. 68/73 Auditoría).

Por último, el 26 de noviembre de 2019, los funcionarios del BNA ―Bled, Tortul, Testa, Moschini y González― en menos de una hora ―entre las 10:38 y las 11:17― y a pedido de los empresarios Herman VICENTÍN y Máximo J. PADOÁN, le concedieron a la firma VICENTÍN un nuevo crédito por la suma de USD 6.000.000 (v. fs. 74/5 Auditoría).

Leer también Urgente: Lorenzini convocó a Vicentín y la Provincia para llegar a un acuerdo

En este contexto, es necesario resaltar que, mientras los funcionarios del BNA se encontraban otorgando nuevos préstamos a la firma VICENTÍN, el BCRA mediante el Memorándum n° 14 de fecha 14 de noviembre de 2019, le reclamó al BNA que “en el caso del incumplimiento a los límites de Grandes Exposiciones al Riesgo Crediticio determinado respecto al deudor VICENTÍN SAIC no se visualizaron actas/resoluciones que acrediten la toma de conocimiento por parte del Directorio y/o de las instancias con facultades crediticias responsables así como tampoco de las acciones a adoptar para alcanzar el encuadramiento” (v. fs. 113/4 Auditoría).

Asimismo, el BCRA le realizó observaciones respecto de la calificación crediticia de VICENTÍN elevada por el gerente zonal en julio de 2019 e intimó a adecuar los procedimientos y a adoptar a la brevedad las medidas necesarias, ya que estas falencias afectan significativamente las relaciones técnicas cuyos límites se miden según la RPC del banco.

Frente a estas observaciones, el 26 de noviembre ―mismo día que se otorgó el último crédito a VICENTÍN―, los Subgerentes de Banca Corporativa y Riesgo Crediticio, Martín GONZÁLEZ y Susana OJEDA, formularon el correspondiente descargo al BCRA, en el que le hicieron saber al ente regulador saber sobre el plan de encuadramiento de la referida firma ―que luego jamás se implementó―, sobre la responsabilidad de la Unidad Central de Riesgo, perteneciente a la Subgerencia General de Riesgo como la encargada de advertir los excesos en los límites en forma centralizada y del Área de Banca Corporativa como la encargada de que una vez detectado el exceso se reencuadre al cliente dentro de la normativa y otras gestiones internas de capacitación sobre el asunto.

Sin embargo, ninguno de los subgerentes le hizo saber a la autoridad de aplicación que en esa misma fecha ya se habían otorgado los 27 préstamos a favor de la firma VICENTÍN por una suma de USD 105.500.000, y para ese entonces, como se verá en el punto siguiente, el Directorio pese a estar al tanto del exceso de la empresa en la normativa

GERC, de la falta de calificación crediticia de la misma y de la deuda vencida que mantenía con la firma, había aprobado más de la mitad de los mismos.

De esta forma, entre los días 8 y 26 de noviembre de 2019, contando con la calificación vencida desde el 31 de julio de ese año y encontrándose ampliamente excedida la firma VICENTÍN en las normas que establece el BCRA que precisamente previenen la vulnerabilidad de las entidades bancarias frente a un incumplimiento inesperado por parte de un cliente, los referidos funcionarios del BNA otorgaron préstamos a favor de dicha empresa por un total de USD 105.500.000.

Y en este punto, aunque en cada una de estas excepciones los Subgerentes de Banca Comercial le indicaron a la Gerencia Zonal que debían asegurarse que el cliente “no tuviera deuda vencida”, lo cierto es que aquellos ya conocían que VICENTÍN tenía deuda exigible con el BNA desde el 8 de agosto de 2019, en tanto ello se desprende de la respuesta de fecha 7 de octubre al Memorando n° 7 del BCRA ―suscripto entre otros por Martín GONZÁLEZ― y del Memo interno de fecha 4 de noviembre de 2019 dirigido al Presidente del BNA ―firmado por Ojeda, González y Fragati―.

7) La aprobación del Directorio del BNA de los créditos a la firma VICENTÍN

La decisión de financiar ilegítimamente a la firma VICENTÍN fue tomada por los funcionarios de línea del BNA conjuntamente con los propios directores de la banca pública, por cuanto tenían pleno conocimiento del apartamiento a la normativa GERC y de las alertas del BCRA por el excesivo endeudamiento, sabían que el Grupo Vicentín registraba deudas millonarias con la entidad bancaria, y conocían que la firma no contaba con calificación crediticia vigente desde el 30 de abril de 2019.

Sin embargo, en dos reuniones de directorio celebradas los días 21 de noviembre y 5 de diciembre de 2019, el presidente de la entidad Javier GONZÁLEZ FRAGA, y los directores Lucas LLACH, Agustín PESCE, Miguel Ángel ARCE, Carlos CASTELLANI, Guillermo GOLDBERG, Jorge Alberto LAWSON, Javier OKSENIUK, Marcelo POSE y Ercilia NOFAL ―ausente en la primera reunión―, en presencia del síndico Alejandro DÍAZ y del Gerente General FRAGATI, trataron y aprobaron a posteriori lo actuado por sus dependientes.

Para poder comprender este punto, es necesario señalar que el Directorio del BNA funciona en dos niveles, primero en “comisiones” ―existiendo un total de 6 comisiones― divididas según las diferentes temáticas que hacen al funcionamiento del banco, y luego la reunión de Directorio donde se tratan los temas que previamente son abordados en comisión.

A partir del mes de noviembre de 2019 la Secretaría del Directorio modificó la frecuencia con la que se reunían tanto las comisiones como el pleno, fijó reuniones quincenales y dispuso un cronograma por el cual la Comisión n° 2, que se encarga de las cuestiones de “Banca Corporativa” y “Riesgo y Política de Crédito” que hacen a la temática aquí abordada, se reuniera únicamente los días 5 y 19 de noviembre, mientras que el Directorio lo hiciera los días 7 y 21 de ese mes, agendando para el día 5 de diciembre la última reunión de Directorio de esa gestión (v. fs. 195vta./198 Auditoría).

Como vimos, los créditos otorgados a la firma VICENTÍN comenzaron el día 8 de noviembre y se extendieron hasta el día 26 de ese mes, esto implicó que fueran tratados por la máxima autoridad del BNA en dos tandas,

la primera incluyó los créditos otorgados entre los días 8 y 15 de noviembre ―por un total de USD 61.600.000― y la segunda abordó los préstamos brindados entre los días 16 y 26 de noviembre ―que totalizan USD 43.900.000―.

7.a) Aprobación de los créditos otorgados durante la primera quincena de noviembre

En efecto, tal como se desprende del Acta n° 15.265, el 21 de noviembre de 2019 se reunió el Directorio bajo la presidencia de su titular Javier GONZÁLEZ FRAGA y con la presencia del Vicepresidente Lucas LLACH, del Vicepresidente Segundo Agustín PESCE y de los Directores Miguel Ángel ARCE, Carlos Alberto CASTELLANI, Guillermo GOLDBERG, Jorge Alberto LAWSON, Javier OKSENIUK y Marcelo Javier POSE, del Síndico Alejandro Fabián DÍAZ y del Gerente General Juan José FRAGATI dispusieron “[a]probar las operaciones cursadas al cliente Vicentín S.A. y Algodonera del Valle S.A. para la cancelación y retoma de operaciones de prefinanciación de exportaciones, durante el período comprendido entre el 01 y el 15 de noviembre del corriente año”, lo cual fue finalmente transcripto en la RHD n° 1994/19/COR (v. fs. 51 y 429/30 Auditoría).

En esa oportunidad, el Directorio del BNA no solo aprobó los créditos otorgados hasta el 15 de noviembre de 2019, sino que además mantuvo la calificación de la firma VICENTÍN como Situación 1: Normal, es decir, la categoría más baja de riesgo.

Para ello, primero el 20 de noviembre, la Comisión n° 2 de Riesgo y Política de Crédito ―presidida por el director Miguel A. Arce e integrada por los directores Carlos Castellani, Marcelo Pose, el asesor Eduardo Trucco y los funcionarios Susana Ojeda, Martín Méndez, Pablo Dichiaro, Sergio Díaz y Sandro Sartori― instruyeron aprobar a consideración del Directorio la Clasificación en Situación 1: Normal para el período Julio-Septiembre de 2019.

Asimismo, se dejó asentado en el acta que “al momento de exponer la propuesta de Clasificación en Situación 1 Normal a la Entidad Vicentín / Algodonera Avellaneda, se puso en conocimiento de la H. Comisión la existencia de Memorando 14 del BCRA, el cual incluye a la rubrada, atento a que la misma se encuentra excedida en el Régimen de Grandes Expositores, informando que se encuentra la Subgerencia General de Banca Corporativa llevando adelante gestiones tendientes a la regularización del mismo” (v. fs. 421/8 Auditoría).

Y luego, al día siguiente en la reunión de Directorio que quedó asentada en el Acta n° 15.265 (RHD 2111/19/RPC) se dispuso respecto de las firmas VICENTÍN y ALGODONERA AVELLANEDA “Mantener la clasificación en Situación 1: Normal y las previsiones por riesgo de incobrabilidad que para dicha categoría establece el Manual de Clasificación y Previsión de Deudores (BCRA) y de Categorización de Riesgo (BNA) […]. Vigencia […] Período Julio – Septiembre 2019” (v. fs. 844vta. Auditoría y

documentación aportada el 30/06/20 por BNA).

Así las cosas, el 21 de noviembre de 2019, los Directores del BNA no solo aprobaron a posteriori cuando la normativa requería que la aprobación fuera previa 17 operaciones de crédito a favor de la firma VICENTÍN, que para ese entonces contaba con la categorización vencida desde el 31 de julio de ese año y se encontraba excedida en la normativa GERC del BCRA, sino que además, resolvieron mantener a la firma en la calificación 1 – normal, cuando para ese entonces la firma ya tenía deuda impaga por más de 90 días.

Al respecto, la Auditoría concluyó que la clasificación del deudor correspondiente al 3er trimestre elevada para la aprobación del directorio resultó extemporánea y que “(…) se le asignó situación 1 “normal”, siendo que en esa fecha el cliente presentaba más de 90 días de atraso, correspondiendo se le asigne situación 3 “con problemas”, en base al numeral 6.5.3.2 del T.O citado anteriormente (clasificación de deudores)” (v. fs. 828 Auditoría).

Además, como se expuso, el Presidente del Directorio, Javier GONZÁLEZ FRAGA, había sido puesto en conocimiento el 4 de noviembre del preacuerdo al que habían llegado los Subgerentes OJEDA y GONZÁLEZ para lograr la adecuación de la firma VICENTÍN, sin embargo, las acciones que aprobaron únicamente daban cuenta de que el BNA estaba ejecutando su parte del acuerdo ―puntos c y e― pero que por el contrario el grupo empresario no había dado cumplimiento a ninguno de los puntos que implicaban un beneficio para la situación patrimonial del banco ―puntos a y b―.

7.b) Tratamiento de los créditos otorgados durante la segunda quincena de noviembre

Como se expuso, los créditos otorgados durante el mes de noviembre por parte de los funcionarios gerenciales del BNA a favor de la firma VICENTÍN tuvieron lugar entre los días 8 y 26 de ese mes, razón por la cual una segunda tanda de créditos, aquellos otorgados en la segunda quincena de ese mes, fueron tratados en la última reunión de directorio de la anterior gestión del banco.

Cabe señalar que el mismo día en que la reunión tuvo lugar, el 5 de diciembre de 2019, ya era de público conocimiento que el Grupo VICENTÍN se encontraba en una situación de estrés financiero toda vez que la propia firma lo había comunicado y se encontraba publicada en diversos medios periodísticos del país.

En efecto, según surge del Acta n° 15.266, el 5 de diciembre de 2019 se reunió el Directorio del BNA bajo la presidencia de Javier GONZÁLEZ FRAGA, y con la presencia del Vicepresidente Lucas LLACH, del Vicepresidente Segundo Agustín PESCE y de los Directores Miguel Ángel ARCE, Carlos Alberto CASTELLANI, Guillermo GOLDBERG, Jorge Alberto LAWSON, Ercilia NOFAL, Javier OKSENIUK y Marcelo Javier POSE, del Síndico Alejandro Fabián DÍAZ y del Gerente General Juan José FRAGATI, dejaron asentado que “el señor Presidente informó que tomó conocimiento en que el día anterior el Grupo Vicentín S.A.I.C. habría incumplido con pagos vinculados a su operatoria corriente” y convocó a la reunión al Subgerente de Banca Corporativa, Martín GONZÁLEZ, quien señaló que: “…

Es un cliente histórico, que concentra la mayor asistencia crediticia que hoy otorga la Entidad, sin incumplimientos a la fecha.

La asistencia coincide con el valor aproximado de dos meses de ventas, con la empresa exhibiendo un crecimiento sostenido de niveles de actividad.

En el mes de agosto se advirtió que el cliente se encontraba excedido respecto de la normativa “Grandes Exposiciones a Riesgos de Crédito”.

En función de ello se solicitó al cliente su encuadramiento en los límites referidos.

Se evaluaron alternativas de seguros de crédito y/o garantías reales adicionales.

No obstante ello, cabe consignar que el informe de riesgo zonal avalaba un tope de dólares estadounidenses trescientos cincuenta millones con categorización A2.

Por el monto, se pidió informe al área de Riesgo de Casa Central, que indicó que debía ajustarse al límite señalado precedentemente.

En función de lo expuesto en los puntos precedentes, se autorizaron operaciones de prefinanciación de exportaciones durante el mes de noviembre, mientras se continuaban las negociaciones tendientes a lograr el encuadramiento señalado.

En ese entendimiento, el cliente formuló distintas propuestas, las que fueron rechazadas por insuficientes.

Con fecha de ayer, se recibió una nueva propuesta, que se ajusta a las necesidades del Banco para efectuar el encuadramiento del cliente.” (v. fs. 40/1 Auditoría – el destacado me pertenece).

En función de las explicaciones brindadas y sin perjuicio que como vimos los incumplimientos de VICENTÍN venían desde agosto, lo cual era conocido tanto por GONZÁLEZ como por las autoridades del banco que se habían reunido días antes con los responsables del Grupo Vicentín, los Directores del BNA le instruyeron al Gerente General, FRAGATI, que acepte la propuesta ―presentada en la Gerencia Zonal con fecha 4 de diciembre de 2019 por Roberto Oscar Vicentín y Martín Sebastián Colombo―, consistente en una garantía a través de COFACE, el pago en cuotas de la deuda durante los meses de enero y febrero de 2020 ―4 cuotas semanales de USD 3 millones― y en marzo ―4 cuotas semanales de USD 17 millones― y una garantía hipotecaria sobre la planta Ricardone (v. Caja 1 – Archivo 41 documentación BNA y fs. 909vta./910vta. Auditoría).

Así, al día siguiente, el día 6 de diciembre, el Gerente General transmitió ―a través del Gerente Zonal de Reconquista, José Luis TESTA― a los responsables de la firma VICENTÍN S.A. la aceptación de la oferta y del plazo de 72 horas para constituir las garantías, de lo cual se notificó personalmente Sergio NARDELLI, pero que como veremos jamás se implementó (v. fs. 831vta. Auditoría).

Paralelamente, ese mismo 6 de diciembre, el BCRA libró el Memorando n° 17 en el que volvió a insistir respecto a la remisión de la documentación que acredite la intervención del Directorio y sostuvo que “atento a que el 31.10.19 ya transcurrieron tres meses de incumplimientos reiterados a los límites de Grandes Exposiciones al Riesgo Crediticio, resultando aplicable a partir de noviembre/19 el punto 2.2.3. del T.O. de Incumplimientos de Capitales Mínimos y Relaciones Técnicas, se solicita informar las acciones a implementar al respecto, teniendo en cuenta también la información de público conocimiento sobre la situación de la empresa a la fecha” (v. fs. 122 Auditoría).

Ese mismo día, la Subgerente General de Riesgo y Política de Crédito, Susana OJEDA, remitió al Subgerente General de Banca Corporativa un memorándum en el que le permitió dar una aparente justificación al accionar irregular del BNA ante el Ente Regulador. Para ello, OJEDA, tras reseñar el endeudamiento que poseía la empresa con el BNA y las ventas que registraba la empresa, sostuvo que “(…) de haberse considerado meramente los aspectos numéricos reseñados precedentemente ―tal como lo hiciera Riesgo Crediticio de la Gerencia Zonal Reconquista― más allá del elevado endeudamiento, no se hubiese avizorado en dicha oportunidad, nada que hiciera prever la situación actual que tomó estado público con fecha 05/12/2019 en distintos medios periodísticos” (v. fs. 911 Auditoría).

El descargo frente a este memo estuvo a cargo del Subgerente General de Banca Corporativa, Martín GONZÁLEZ, quien el 13 de diciembre de 2019 y ya bajo la nueva gestión del BNA, puso en conocimiento del Ente Rector la situación completa en relación a la firma VICENTÍN, en tal sentido hizo saber que desde el 8 de agosto comenzaron a registrarse deudas por operaciones de prefinanciaciones de exportaciones y que se autorizaron nuevos préstamos durante el mes de noviembre, así como también basándose en el informe de OJEDA, aseguró que “no se avisoraban inconvenientes en el riesgo asumido por la compañía”.

Asimismo, en relación a las negociaciones con la empresa hizo saber que el día 29 de noviembre “mediante reunión mantenida con la empresa y los Sres. Presidente, Directores y Gerente General del B.N.A., Subgerentes Generales de Banca Corporativa y Riesgo y Política de Crédito” la firma ofreció una propuesta de encuadramiento, que incluía cancelación en diciembre de entre 10 y 15 millones de dólares, garantías hipotecarias y COFACE y cancelación de capital en cuotas entre enero a abril.

Al respecto, GONZÁLEZ explicó que los inmuebles ofrecidos en garantía por VICENTÍN no eran suficientes y que finalmente el 4 de diciembre remitieron una nueva oferta en términos similares, pero que no incluyó la cancelación de ninguna deuda en diciembre y sí el aumento de la garantía hipotecaria a una por USD 103.940.500 sobre la Planta Ricardone perteneciente a Algodonera Avellaneda, propuesta que fue finalmente aceptada por los Directivos del BNA, el 5 de diciembre, y que para ese entonces el BNA se encontraba en proceso de implementación de dicha propuesta (v. fs. 122/4 Auditoría).

Finalmente, el 19 de diciembre el BCRA envió el Memorando n° 20 en el que detallan diversas observaciones a lo actuado: “a) Durante los períodos 8.11.19 al 15.11.19 y 19.11.19 al 26.11.19 la Subgerencia General de Banca Corporativa cursó asistencias por u$s 61.600 miles y u$s 49.900 miles respectivamente, sin contar con una calificación crediticia vigente (vencida desde julio/19) ni con informe de riesgo actualizado, conforme lo requería la situación por la que atravesaba/atraviesa el deudor, con mención de la mora incurrida, excediendo a su vez los límites previstos en la normativa sobre Grandes Exposiciones al riesgo Crediticio”.

Además, remarcó “b) No se verificó la intervención previa del Directorio en la aprobación de la espera tácita acordada al cliente a partir del 08.08.19 (primer vencimiento impago) como tampoco de las financiaciones referidas, en este último caso requisito indispensable para el otorgamiento de endeudamientos de esa magnitud, según lo establecido por este BCRA y la propia normativa interna de esa entidad”.

Y sostuvo “c) No se advierte en la documentación aportada el tratamiento dispensado a la garantía de cesión de cobranzas de exportaciones, instrumentada en julio/2017, mediante la cual esa entidad tiene la facultad de retener los importes correspondientes ante la falta de cumplimiento de pago -en este caso a partir de agosto/19- y que además Vicentín SA ingresó divisas por ese concepto durante el período agosto/noviembre/2019 por aproximadamente u$s 900 millones a través de BNA” (v. fs. 132 Auditoría).

El descargo de los funcionarios del BNA estuvo a cargo del Subgerente, Martín GONZÁLEZ, y del Gerente General, Juan José FRAGATI, quienes en relación al punto a) sostuvieron que la empresa no canceló créditos a partir del 08/08/19 por la necesidad de capital de trabajo dada la época del año y por la imposibilidad de retomarlas en caso de cancelación, debido a no contar con límite vigente, que se le otorgaron nuevos créditos en base a la categorización de la gerencia zonal y el contexto favorable de la principal actividad que no hacían prever lo acontecido el 5 de diciembre -estrés financiero-.

Por su parte, en lo que respecta a la irregularidad marcada en el punto b) resumidamente señalaron que la Subgerencia General de Banca Corporativa está facultada a autorizar excepciones que en la práctica implica la flexibilización de la normativa, autorización de operaciones, prórrogas de la calificación y bonificación, a los efectos de mejorar la atención comercial, encontrándose al tanto todas las autoridades del banco de las operaciones autorizadas a VICENTÍN.

Por último, al punto c) entre otras cosas aclararon que como el banco “se encontraba en un período de negociación con la titular, a fin de no trabar su normal evolución y que no se detectaban irregularidades en los negocios, las garantías no fueron ejecutadas hasta que se tomó conocimiento de los hechos de carácter público, razón por la cual a partir de esa fecha se retuvieron los importes provenientes de la misma” (v. fs. 133/6 Auditoría).

Así las cosas, como se verá en el acápite 8, los funcionarios del BNA no solamente estaban obligados a resguardar los fondos depositados en garantía en las cuentas de VICENTÍN en el propio banco y a ejecutarla ante el incumplimiento, sino que además, como se expondrá en el apartado 9, la propuesta de encuadramiento aceptada por el BNA el 5 de diciembre, fue incumplida por la compañía, lo que motivó que en forma totalmente extemporánea el 30 de diciembre de 2019 se dispusiera la intimación y la

aplicación de los pocos fondos que quedaban en las cuentas de garantía (v. antecedentes resolución 96/230120/RPC, fs. 847/9 Auditoría).

8) La falta de ejecución de las garantías y la liberación de los fondos

Tal como explicamos, los créditos otorgados a la firma VICENTÍN se encontraban garantizados, con hipoteca sobre bienes inmuebles de la empresa y por medio de dos cuentas bancarias en las que la compañía recaudaba fondos de su actividad comercial, tratándose de: 1) una cuenta por cesión de derechos de cobro de facturación de mercado interno de empresas (cuenta n° 42800472/87) y 2) una cuenta por cesión de cobranzas del exterior (cuenta n° 42800473/90).

En cuanto a la cesión de derechos de cobro de facturación de mercado interno, la resolución RHD n° 1585 preveía que “(…) los fondos provenientes de derechos cedidos así en garantía podrán ser retenidos en caso de incumplimiento relacionado con los préstamos que garantizan y aplicados a la cancelación de las sumas adeudadas por todo concepto en la forma de práctica y que establezca el BNA a tales efectos. En el caso de que no exista deuda vencida e impaga emergente de los préstamos que se garantizan, los fondos depositados en la Cuenta Corriente Especial serán acreditados en la cuenta corriente 4282044266 abierta en la Sucursal Reconquista” (v. punto 3.3.4.3 de la Resolución 1585 obrante a fs. 27/31 Auditoría – el subrayado es agregado).

Por su parte, en relación a la cesión de cobranzas del exterior, los contratos celebrados entre la firma VICENTÍN y el BNA mediante escritura pública estipulaban en la cláusula cuarta que “(…) el Banco queda facultado para retener importes que le correspondían a las cedentes, en pesos o en moneda extranjera, tanto billete como divisa o su equivalente en pesos al tipo de cambio vendedor divisa vigente en el Banco a su entera satisfacción, ante la falta de cumplimiento por parte de las cedentes del pago en la fecha de su vencimiento de cualquiera de las obligaciones detalladas en la cláusula primera. El Banco queda facultado también para aplicar los importes retenidos a gastos, intereses punitorios, intereses compensatorios y capital en ese orden para imputar a las sumas adeudadas” (v. contratos de cesión aportados por el BNA con fecha 17/06/2020, el resaltado es agregado).

Así entonces, pese a encontrarse expresamente previsto que debían retener y aplicar los fondos existentes en ambas cuentas de garantía a los fines de cancelar las obligaciones adeudadas, los funcionarios omitieron realizar la conducta debida y además ―a pedido de la empresa― autorizaron a que los millonarios fondos que ingresaban en dichas cuentas fueran girados hacia una cuenta que carecía de restricciones para operar, desde la cual finalmente salían de la custodia del banco ya que eran utilizados para pagar diversos gastos ―AFIP, sueldos, proveedores, etc.―, o bien eran transferidos a otras cuentas de la empresa desconociéndose por el momento su destino final, provocando de esta forma, un vaciamiento de las cuentas y la pérdida de la garantía que el banco tenía frente a la firma, ocasionándole deliberadamente un perjuicio a la entidad bancaria.

Lo expuesto hasta aquí no resulta una afirmación dogmática ni antojadiza de esta parte, sino que, por el contrario, tiene fundamento en la demostración de un accionar deliberado y contrario a las misiones y funciones asignadas por parte de los funcionarios del banco -directivos y gerentes-, el cual se llevaba adelante conjuntamente con los empresarios de la firma VICENTÍN, quienes solicitaban la liberación de los fondos millonarios de las cuentas de garantía y luego los derivaban, en parte, a otras cuentas propias radicadas en distintos bancos, sacándolos de la esfera del patrimonio del banco.

En efecto, es necesario recordar que la Auditoría detectó que “(…) el primer vencimiento impago se produjo el 08/08/2019, no obstante no se ejecutó el derecho de cesión de cobranzas del mercado interno hasta el 27/12/2019 (fuera de término). La cesión de Cobranzas del Exterior no fue ejecutada”.

A su vez, advirtió que “(…) al 31/10/2019 el cliente registraba 27 operaciones vencidas, la más antigua de ellas con 84 días de atraso, manteniendo situación de deudores Normal (correspondía 2A “en seguimiento”). Dicha situación fue expuesta en el informe del Auditor Externo al 30/09/2019, oportunidad en que el cliente registraba 18 operaciones vencidas y 53 días de atraso”.

Sobre el punto, la Auditoría recolectó el detalle de ingreso de divisas en la cuenta n° 42800473/90, afectada en garantía de la Cesión de Cobranzas del Exterior, en donde simultáneamente al incumplimiento del pago de las deudas, se registraron acreditaciones (cierres de cambio), por los siguientes montos:

A su vez, la Auditoría recabó el detalle de ingreso de acreditaciones en la cuenta n° 42800472/87 afectada en garantía de la Cesión de Cobranza del Mercado Interno (ESSO, SHELL, YPF, OIL, etc.) en forma paralela al vencimiento de obligaciones impagas por los siguientes montos:

Como se puede observar, pese a que mes a mes ingresaron millonarios fondos por ventas en las cuentas que oficiaban como garantía de pago y que los funcionarios debieron retener el dinero a los fines de cancelar las obligaciones adeudadas, los agentes deliberadamente omitieron aplicarlo para el cobro de la deuda que desde el 8 de agosto tenía la firma VICENTÍN, provocando un grave perjuicio a las arcas del Estado Nacional.

Ello resultó así, por cuanto además de prescindir de su deber de retener y aplicar los fondos existentes en las cuentas de garantía, autorizaron la transferencia de aquellos a una cuenta corriente respecto de la cual el BNA no tenía facultades ni preferencia para cobrarse lo adeudado por la compañía, y en la que además el banco —al que simultáneamente la empresa debía— le pagaba intereses por tener el dinero allí.

Para ello, lógicamente, fue necesario también que desde el lado empresarial solicitaran la liberación de los fondos, lo que en el caso de la cuenta de garantía de cobranzas de exportaciones ―n° 42800473/90― se hizo en forma presencial por directivos y/o apoderados de VICENTIN ―Roberto VICENTIN, Osvaldo L. BOSCHI, Martín S. COLOMBO, Herman R. VICENTIN, Miguel VALLAZA, Alberto MACUA, Máximo PADOAN, Daniel BUYATTI―, mientras que en el caso de la cuenta de garantía del mercado interno ―n° 42800472/87― se instrumentó a través de un correo electrónico de un empleado de la empresa, Facundo PERSOGLIA.

Tal como surge a continuación, los funcionarios autorizaron el traspaso de los fondos de las cuentas de garantía hacia la cuenta corriente n° 4282044266 de titularidad de VICENTIN, según el siguiente detalle:

Lo expuesto demuestra que durante el mismo período en el que la firma VICENTÍN tenía deudas vencidas con el BNA, el dinero para cobrar dichas deudas se encontraba a resguardo del banco en dos cuentas específicamente creadas ante un eventual incumplimiento, sin embargo los funcionarios del BNA a pedido de los empresarios, decidieron liberar $43.449.104.966 —$41.592.204.966 de la cuenta de cobranzas en el exterior y $1.856.900.000 de la local— movilizándolo, hasta el día 3 de diciembre inclusive, hacia una cuenta corriente de la firma VICENTÍN que no poseía ninguna limitación, lo que le permitió a estos últimos disponer de los miles de millones de pesos que garantizaban los préstamos, burlando de tal forma, toda posibilidad de cobro por parte de la entidad bancaria.

En efecto, como se verá a continuación, una vez que los fondos se encontraban en la cuenta corriente de la firma en la misma entidad, los titulares de la firma VICENTÍN usaron parte del dinero para pagar gastos de la firma ―tales como proveedores, impuestos, salarios― pero otra parte significativa de los fondos era transferido mes a mes a “cuentas propias” que la firma mantenía en otros bancos, por lo que el destino final de estos últimos resulta de momento desconocido.

Como se puede observar, conjuntamente funcionarios y empresarios lograron que los que eran garantía de los créditos fueran transferidos desde las cuentas garantías hacia una cuenta de libre disponibilidad de la firma en el BNA, para que una vez allí, al menos 17 mil millones —$17.199.202.360,76— fueran transferidos a cuentas de la empresa en otros bancos, consiguiendo así el éxito de la operatoria descripta, ya que en la actualidad su cobro es cuanto menos incierto, dado que, como se sabe, la empresa se encuentra en concurso preventivo desde el 10 de febrero de 2020.

9) Las acciones extemporáneas orientadas a recuperar el dinero

Así las cosas, habiendo otorgado cientos de millones de dólares en forma irregular y tras permitir que se vaciaran prácticamente las cuentas de garantía que VICENTÍN tenía en el BNA, con fecha 27 de diciembre de 2019 y ya bajo la supervisión de las nuevas autoridades del banco, el Gerente de la Sucursal Reconquista, Néstor BLED, envió un correo electrónico a la Subgerencia General de Banca Corporativa ―dirigido a Jorge PAZ, Maricel MOSCHINI y Martín GONZÁLEZ―, a los fines de iniciar el proceso de cobranza.

En la misiva, el nombrado manifestó: “(…) me permito molestar su atención a los efectos de poner en vuestro conocimiento y/o consideración que la cuenta corriente nro. 42800472/87 titularidad de VICENTIN SAIC (…) que tiene por objeto las acreditaciones de las Cobranzas Cedidas producto de las ventas de su producción destinado al mercado interno (…) registra a la fecha un saldo positivo de $234.779.356,26 (…) [mientras que] la empresa registra deuda vencida por Prefinanciación de Exportaciones por una suma total de U$S66.500.000 (…) en este tramo de garantía, discriminadas en 15 operaciones cuyos vencimientos operan desde el 18/10/2019”.

A partir de ello, citando la cláusula 4ta de las cesiones de derechos de cobranzas entre la firma VICENTÍN y el BNA, BLED remitió a consideración de sus superiores una propuesta para que se autorizara la aplicación de los fondos actuales y futuros en las cuentas que oficiaban de garantía a las deudas vencidas que se encontraban garantizadas por dichas cesiones “(…) tomando en consideración la situación de público conocimiento por la que está atravesando la firma, y ante la falta de una propuesta concreta para abordar la normalización de su situación de cumplimiento con nuestra entidad (…)” (v. fs. 832vta. Auditoría – el subrayado me pertenece).

En la misma fecha, la solicitud cursada desde la Sucursal Reconquista fue derivada por MOSCHINI desde la Subgerencia de Banca Corporativa a la Subgerencia Departamental de Dictámenes Legales y Periciales de la Gerencia de Asuntos Legales, lo que motivó que, unas horas después, la Dra. Claudia MARTÍNEZ ROSAS respondiera vía mail que “se considera que corresponde imputar las sumas existentes en la cuenta corriente nro. 42800472/87 a la deuda de la titular” aportando el dictamen n° 3288/19 que lleva su firma y la de Carlos Augusto LO TURCO, Gerente Departamental de Asuntos Legales (v. fs. 832/4 Auditoría – el destacado me pertenece).

Una vez emitida la opinión legal, el Subgerente General de Banca Corporativa, Martín GONZÁLEZ, elevó a resolución de la Gerencia General la propuesta de aprobación de aplicación de fondos actuales y futuros de la cuenta de garantía a las deudas que registraba la firma VICENTÍN, de lo cual prestó conformidad el Gerente General, Juan José FRAGATI (v. fs. 830vta/831 Auditoría).

Luego de ello, con fecha 2 de enero de 2020, la Subgerente Departamental Maricel MOSCHINI remitió a la Gerencia Zonal y de allí se reenvió a la Gerencia de Reconquista la orden de aplicar los fondos de la cuenta de garantía, lo que aconteció según surge de fs. 828/9 de la Auditoría de la siguiente manera:

Así, en forma totalmente tardía los funcionarios del BNA tuvieron el criterio y aplicaron la norma que en forma deliberada omitieron cumplir los meses anteriores y que hubiese permitido resguardar el patrimonio del banco que tenía en sus cuentas —varias veces— los fondos necesarios para cobrar sus acreencias contra VICENTÍN.

En esta sintonía, como resulta evidente a esta altura, la Auditoría concluyó que “(…) las acciones formales de recupero fueron realizadas en forma extemporánea, y que no fueron ejecutadas las garantías de Cesión de Cobranzas del Exterior a efectos de cancelar la deuda vencida, en tiempo y forma” (v. fs. 828 Auditoría).

En efecto, de los casi de 800 millones de dólares y más de 2000 millones de pesos que el BNA a lo largo del período agosto a diciembre de 2019 tuvo en las cuentas en garantía de las deudas de VICENTÍN, al momento en que se efectuó la afectación de los fondos sólo se hallaron en las cuentas apenas poco menos de 8 millones de dólares, lo que demuestra la magnitud del daño ocasionado al patrimonio del BNA.

Finalmente, con fecha 21 de enero del año 2020, el Directorio integrado por los directores FERNÁNDEZ BUGNA, PAMPURO, LOZANO, WIERZBA, SÁNCHEZ, MERCADO, FERRÉ y TOMBOLINI, y con la presencia de Pablo Mario DICHIARO, Gerente Departamental de Riesgo Crediticio, Susana OJEDA, Subgerente General de Riesgo Crediticio y Juan José FRAGATI, Gerente General, a través de la RHD 96/230120/RPC resolvió clasificar a la firma VICENTÍN en Situación 4 con alto riesgo de insolvencia y las previsiones mínimas por riesgo de incobrabilidad en relación al cuarto trimestre calendario: Período octubre 2019 – diciembre 2019 (v. fs. 847/9 Auditoría).

Todo lo cual, fue coronado el pasado 10 de febrero con la presentación de la empresa en concurso preventivo de acreedores ante el Juzgado de Primera Instancia de Distrito Civil y Comercial de la Segunda Nominación de la ciudad de Reconquista, Provincia de Santa Fe, donde el BNA presentó una deuda de USD 304.328.665,75 que actualmente es de cobro incierto, siendo materia de investigación determinar si se trató de una crisis autogenerada por los responsables de VICENTIN S.A. con el objeto de que, una vez obtenida irregularmente la refinanciación por parte de los funcionarios, no pagaran la deuda al Banco de la Nación Argentina.

E) Fundamentos de la opinión de la Fiscalía

Habiendo expuesto los hechos que integran el objeto procesal del sumario, en lo sucesivo, abordaré los distintos planteos formulados por la Unidad de Información Financiera y las defensas de PADOAN, NARDELLI y MACUA.

Para una mayor claridad expositiva, el tratamiento de las cuestiones introducidas se realizará separadamente, para lo cual en primer término examinaré la cuestión relativa a la adopción de medidas cautelares de índole patrimonial, y en segundo lugar analizaré las presentaciones que apuntan a la ampliación del objeto procesal del sumario.

E.1) Medidas cautelares

E.1.a) La solicitud de la Unidad de Información Financiera

En segundo término, la UIF solicitó que se adopten medidas cautelares de índole patrimonial a los fines de impedir que los involucrados en el fraude al Estado se desprendan de los bienes necesarios para afrontar una eventual pena pecuniaria.

En concreto, la pretensa querellante solicitó que V.S. dispusiera la inhibición general de bienes de los Sres. Alberto PADOAN y Gustavo NARDELLI, así como también, del ex Presidente de la Nación, Mauricio MACRI, del ex Presidente del Banco de la Nación Argentina, Javier GONZÁLEZ FRAGA, y del ex Presidente del Banco Central de la República Argentina, Guido SANDLERIS.

Para fundar la adopción de la medida cautelar sostuvo que: “con la información obrante a la fecha en la causa y aquella que resulta de público conocimiento, se encuentra acreditada la verosimilitud del derecho requerida para el dictado de las medidas aquí solicitadas”.

A su vez, en relación al peligro en la demora, sostuvieron que: “los imputados han demostrado operar con facilidad en el mercado financiero, contando con numerosas sociedades en el país y en el exterior que permitirían un veloz desapoderamiento de sus bienes en desmedro de la efectividad de esta investigación”.

E.1.b) La presentación realizada por la defensa

Por su parte, con motivo de las peticiones realizadas por la Unidad de Información Financiera, la defensa solicitó que se rectifique la imputación y no se haga lugar a las medidas cautelares dado que el Sr. Alberto PADOAN no integra el directorio de VICENTÍN S.A. desde el mes de marzo del año 2003, mientras que el Sr. Gustavo NARDELLI nunca estuvo en el directorio de la empresa (v. fs. 313/4 del principal).

E.1.c) Postura de este Ministerio Público Fiscal

De las medidas cautelares

Antes de ingresar en el análisis concreto de los requisitos de admisibilidad que fundan esta pretensión cautelar, corresponde formular algunas consideraciones que justifican la adopción de medidas como las que aquí se solicitan en el ámbito del proceso penal, sin perjuicio del grado de avance que vaya adquiriendo la imputación en relación a las personas involucradas.